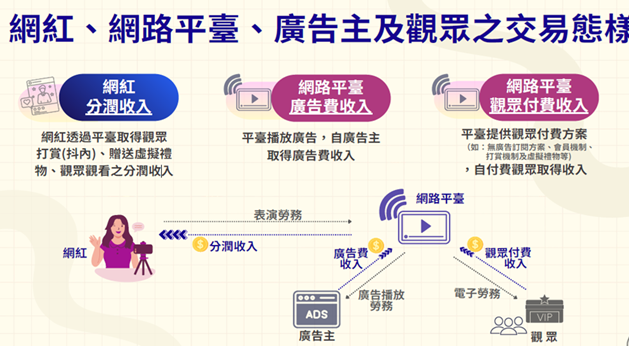

隨著網路創作的商業模式日益成熟,網紅的收入來源已不再僅限於單一廣告合作,而是涵蓋廣告分潤、訂閱制、粉絲打賞、付費內容等多元形式。為因應此趨勢,財政部於 114年9月10日以臺財稅字第11404590640號令,發布《個人經常性於網路發表創作或分享資訊課徵營業稅作業規範》,要求符合條件的「網紅」(經常性於網路媒體發表創作並取得報酬的個人)須辦理稅籍登記並申報繳納營業稅。

資料來源:財政部【網紅及網路平臺課徵營業稅懶人包】

本文僅就網紅涉及之營業稅課徵進行說明,至於網路平臺相關之課稅規定,將於下一篇文章中另行解析。

一、適用對象與勞務性質

1.適用對象

w 平臺:包含境內及境外,與網紅合作並提供分潤機制的影音平臺或社群網站。

w 網紅:指經常性在社群媒體、影音平臺等發表創作或分享資訊,並取得報酬的個人。

2.勞務性質

依規定,網紅提供的創作內容與曝光行為,不屬於受僱勞務或執行業務者收入,而是以個人身分對外提供勞務,性質上屬於「營業人提供之勞務」。因此,符合條件者須適用營業稅相關規定。

補充說明:

若網紅係受僱於經紀公司,或頻道由公司經營管理,該類型屬於「員工型網紅」,其收入通常由公司申報為薪資所得或執行業務所得,網紅本人原則上無須另行辦理營業登記。

二、網紅稅籍登記要件及適用稅率(境內網紅)

1.境內網紅只要符合以下任一情況,就應辦理營業稅稅籍登記:

|

登記要件 |

說明 |

|

有實體或人事 |

設有實體固定營業場所、具有營業牌號、或僱用人員協助銷售。 |

|

達起徵點 |

透過網路銷售,「當月」銷售額達營業稅起徵點: ü 銷售貨物(例如賣商品) 10萬元; ü 銷售勞務(例如直播打賞、會員訂閱、線上課程) 5萬元。 |

2.一旦超過營業稅起徵點,根據規模適用不同稅率:

w 小規模營業人:月營收超過門檻但未達20萬元,需繳納1%的營業稅(通常適用免用發票的行號)。優點是稅率較低、免開立發票、帳務單純,但缺點是無法用營業成本的發票來抵稅。

w 一般營業人:月營收固定達到20萬元(含)以上,並繳納5%的營業稅,且必須開立發票。優點是可抵扣進項稅額(可省下部分營業稅),但缺點是稅率較高、必須每期申報、且須開立發票(二聯式或三聯式)。

3.輔導期間與裁罰

考量新制上路,網紅們還不熟悉新規範,財政部將進行輔導及宣導事宜。

w 輔導期間:114年9月10日至115年6月30日。

w 輔導期內:網紅即使未辦理稅籍登記、未開發票或未申報繳稅,可免予處罰,但仍須補辦補繳。

w 正式執行:自115年7月1日起,違規將依《營業稅法》與《稅捐稽徵法》裁罰。

三、營業稅課徵原則:依「觀眾所在地」判斷

網紅與平臺自廣告主或觀眾取得的分潤收入,均需依規定課徵營業稅。課稅判斷的關鍵在於「觀看或使用服務的地點」,而不是單看契約簽訂方:

w 境內觀眾收入:適用5% 稅率,若為小規模營業人則適用查定課稅 1%。

w 境外觀眾收入:適用0% 稅率。

四、案例說明

「個人經常性於網路發表創作或分享資訊課徵營業稅作業規範」的適用對象為平臺及網紅,以下僅就網紅提供創作內容(表演勞務),授權平臺使用、收益,並自平臺取得分潤性質勞務收入的課稅規定。

例:某知名網紅自平臺取得分潤性質勞務收入新臺幣65元,依網紅是境內或境外,及收看觀眾是境內或境外,適用的稅率及納稅義務人而有不同。

1.境內網紅 (居住在台灣的網紅)

|

交易對象 |

來自平臺分潤收入總額 |

課稅規定 |

納稅義務人 |

適用稅率 |

|

|

境內平臺 |

65元 |

全額 (65元) |

勞務提供地及使用地均在境內 |

境內網紅 |

5% 報繳營業稅 |

|

境外平臺 |

65元 |

境內觀眾 (52元,占80%) |

勞務提供地、收看及使用地均在境內 |

境內網紅 |

5% 報繳營業稅 |

|

境外觀眾 (13元,占20%) |

勞務提供地在境內、收看及使用地在境外 |

境內網紅 |

得適用零稅率報繳營業稅 |

||

2.境外網紅 (居住在國外的網紅)

|

交易對象 |

來自平臺分潤收入總額 |

課稅規定 |

納稅義務人 |

適用稅率 |

|

|

境內平臺 |

65元 |

境內觀眾 (52元,占80%) |

勞務提供地在境外、收看及使用地在境內 |

境內平臺 |

5%報繳營業稅;但勞務專供經營應稅貨物或勞務之用免繳營業稅。 |

|

境外觀眾 (13元,占20%) |

勞務提供地、收看及使用地均在境外 |

N/A |

非屬我國營業稅課稅範圍 |

||

|

境外平臺 |

65元 |

境內觀眾 (52元,占80%) |

勞務提供地在境外、收看及使用地在境內 |

簡化稽徵,境外網紅得免報繳營業稅 |

|

|

境外觀眾 (13元,占20%) |

勞務提供地、收看及使用地均在境外 |

N/A |

非屬我國營業稅課稅範圍 |

||

結語

過去僅以興趣創作的個人網紅,面對新制上路後,若收入規模達起徵點,將須視為營業人申報營業稅。建議創作者應儘早檢視自身的收入結構與來源,在輔導期結束前(115/6/30)完成稅籍登記與帳務規劃,避免未來因疏忽而引發補稅或罰鍰風險!

如果您對網紅課稅規定、營業登記選擇、帳務處理或申報實務仍有疑問,本事務所可以提供諮詢服務,幫助釐清課稅規定及設立行號/公司,帳務處理,稅務申報等一系列服務。