前言

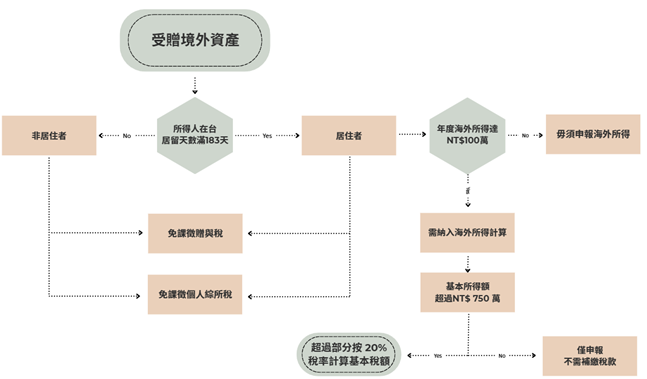

隨著國際人才來台工作、定居,外籍人士在台期間收到來自國外家人資助的情況愈來愈普遍,例如父母協助購屋、家庭財務支持,或單純的親屬贈與。然而,許多當事人直到報稅季,才發現自己被要求說明海外匯款來源,甚至收到國稅局補件通知。

本文將以實務常見情境出發,透過清楚的判斷流程與案例說明,協助外籍人士快速釐清受贈國外資產在台灣可能涉及的稅務義務與風險。

▎一、 核心關鍵:確認「稅務居住身分」而非國籍

▎二、 稅務判斷:確認贈與人與資產來源地、是否納入AMT計算

Ø 依據《遺產及贈與稅法》第 3 條,非中華民國國民,僅就其在中華民國境內之財產為贈與者,台灣始有課徵贈與稅之權限。

Ø 依據《所得稅法》第 4 條第 1 項第 17 款,取自營利事業以外之遺產及贈與財產,免納所得稅。

▎三、 實務案例解析|觸發最低稅負制課稅

B 為外籍高階主管,居留滿 183 天以上,年度內同時取得:

· 國外親屬贈與 500 萬元

· 海外股票處分所得 400 萬元

分析結果:

· 贈與本身免稅

· 海外所得合計超過 750 萬

· 超過部分須依 20% 稅率計算基本稅額

▎四、 國稅局查核時常見重點與文件準備建議

為降低被認定為課稅所得之風險,建議妥善留存以下文件:

1. 匯款證明:明確記載匯款人、收款人與用途

2. 贈與證明文件:贈與人簽署之贈與契約或聲明書、避免僅以口頭說明

3. 身分與居留證明:護照影本、出入境紀錄或居留天數計算

特別提醒:若匯款用途標示為 loan(借款)卻無借款契約,實務上較容易被要求補件說明。

▎五、 結語

跨境贈與本身並不複雜,真正的風險往往來自於:

· 稅務身分誤判

· 未留存足夠資金來源證明

· 忽略最低稅負制申報義務

對於金額較高、或同年度有多筆海外資金流入的外籍人士,建議於匯款前或申報前諮詢專業會計師,事前規劃遠比事後補件更為省時省力。

我們事務所長期致力於「人財辦公室」整合服務,從會計帳務、人事薪資管理到稅務規劃,我們提供全方位的專業支援。若您對外籍人士受贈國外資產的稅務上有任何疑問或需要進一步的規劃建議,歡迎隨時與我們聯繫預約諮詢,讓我們協助您量身打造最適合的方案。